甲上市公司于2010年6月30日通过定向增发本公司普通股对乙公司进行合并,取得乙公司100%股权。假定不考虑所得税影响。有关资料如下:

(1)2010年6月30日,甲公司通过定向增发本公司普通股,以3股换1股的比例自乙公司原股东XYZ公司处取得了乙公司全部股权。乙公司的全部股东中假定只有其中的90%以原持有的对乙公司股权换取了甲公司增发的普通股。甲公司共发行了4 860(1 800×3×90%)万股普通股以取得乙公司全部1 800万股普通股中的90%,即1 620万股普通股。

(2)甲公司普通股在2010年6月30日的公允价值为46元,乙公司每股普通股当日的公允价值为56元。甲公司、乙公司每股普通股的面值均为1元。

(3)2010年6月30日,除甲公司库存商品、固定资产和无形资产的公允价值总额较账面价值总额高7 000万元,乙公司固定资产和无形资产的公允价值总额较账面价值总额高6 000万元以外,其他资产、负债项目的公允价值与其账面价值相同。

(4)假定甲公司与乙公司在合并前不存在任何关联方关系。

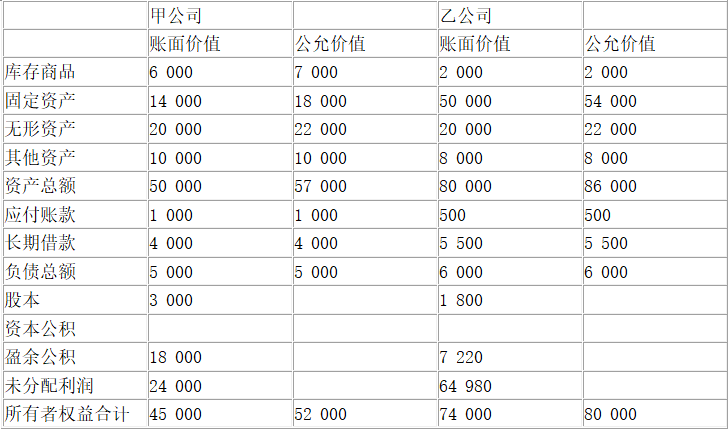

(5)甲公司及乙公司在合并前简化资产负债表如下表所示。

甲公司及乙公司合并前资产负债表 单位:万元

<1> 、编制甲公司个别报表购买日的会计分录。

<2> 、计算合并财务报表中少数股东权益列示的金额。

<3> 、判断该公司合并是否是反向购买,如果是,则计算乙公司的合并成本并计算商誉。

<4> 、编制2010年6月30日合并资产负债表。